Kluge Kontoführung: Die ganz persönliche Bankkrise

Wer knietief im Dispo steckt, dem raten Verbraucherschützer zu Selbstdisziplin und Umschuldung auf günstigere Kredite. Banken informieren oft nur versteckt über Zinsen.

Manche haben einen Sparstrumpf. Andere ein Loch im Strumpf. Bild: Jenzig71 / photocase.com

BERLIN taz | Der Dispokredit ist Standard in Deutschland. Rund 80 Prozent der Haushalte können über ihn verfügen, sagt die am Donnerstag veröffentlichte Studie des Bundesverbraucherministerium. In der Regel können Kunden ihr Girokonto um das Zwei- bis Dreifache des Monatsgehalts überziehen. Wer diesen Kreditrahmen aber voll ausnutzt, zahlt übers Jahr gerechnet fast ein halbes Monatsgehalt nur für die Zinsen.

Vielen Verbrauchern sei gar nicht bewusst, dass sie faktisch einen Kredit aufnehmen, wenn sie den Dispo in Anspruch nehmen, sagt Oliver Rieck, Jurist und Schuldnerberater bei der Verbraucherzentrale Berlin. „Für viele ist es ganz selbstverständlich, einige Zeit im Minus zu leben“, erklärt Rieck. „Dabei ist der Dispo ganz klar der wirtschaftlich ungünstigste und auch unüberschaubarste aller Kredite.“

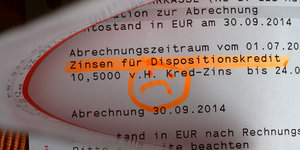

Über die Höhe der Zinsen muss die Bank informieren. Meist sei die Angabe aber irgendwo in den Allgemeinen Geschäftsbedingungen versteckt. Der Zinssatz werde erst wahrgenommen, wenn sie zum ersten Mal auf dem Kontoauszug auftaucht.

Wer sowieso knapp bei Kasse sei, und jeden Monat zu kämpfen habe, rutsche schnell mal ins Minus, sagt Rieck. Dann käme es darauf an, rechtzeitig zu erkennen, dass man gerade dabei ist, sich zu verschulden. „Dann muss man sofort reagieren, einen Haushaltsplan machen und schauen, wie man die finanzielle Situation konsolidieren kann“, sagt Rieck. Diesen Zeitpunkt würden viele Schuldner aber verpassen. Die Verbraucherzentrale empfiehlt daher, sofort eine Rückführungsvereinbarung über individuell angepasste Raten mit der Bank abzuschließen.

Rechtzeitig die Notbremse ziehen

Auch die Umschuldung in einen Kredit mit günstigeren Konditionen ist möglich. „Das muss nicht einmal bei derselben Bank gemacht werden“, erklärt Rieck. Jeder Kunde habe jederzeit das Recht, einen Dispokredit zurückzuzahlen, auch mit Geld von einer anderen Bank. „Hier sollte man vergleichen, aber günstiger als ein Dispokredit ist diese Lösung eigentlich immer“, so Rieck.

Unerlässlich ist allerdings, dass diese Reißleine rechtzeitig gezogen wird. Ist die Kreditfähigkeit bereits eingeschränkt, etwa weil Raten ausbleiben oder kein monatliches Einkommen mehr vorhanden ist, bekommt man keinen neuen Kredit. Und selbst wenn, muss man die finanzielle Situation weiterhin konsequent im Griff haben. Wer nach der Umschuldung erneut den dann wieder freien Dispo nutzt, zahlt am Ende doppelt.

Leser*innenkommentare

Bürger Lars

Gast

Hat hier eine Blinde vom Licht geschrieben? Dispo Dispo Dispo.

Ja Dispo Du unbekanntes Wesen.

Nett wie der kleine Artikel endet. Man (frau auch) zahlt dann doppelt. Man zahlt übrigens nie doppelt.

Aber man bezahlt. Die Abrechnung kommt.