Künftig mehr Schutz von Kleinanlegern: Banken sollen ihre Unschuld beweisen

Viele Kleinanleger haben durch die Finanzkrise massiv verloren. Verbraucherschützer fordern, die Beweislast bei Finanzgeschäften umzukehren und mehr Geld für unabhängige Beratung.

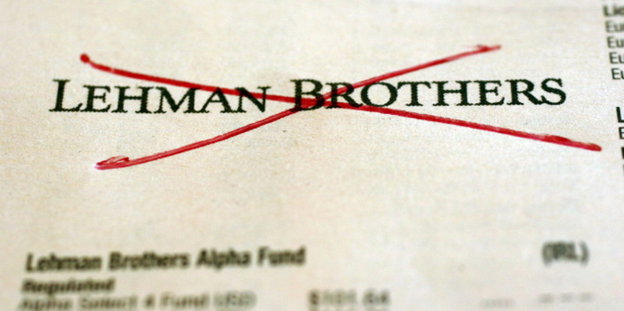

Pech für Ilse P.: Die Citibank hat der risikounfreudigen Anlegerin Lehman-Aktien aufgeschwatzt.

Die angeschlagene HSH Nordbank beantragt Staatsbürgschaften von bis zu 30 Milliarden Euro. Das teilte die gemeinsame Landesbank von Hamburg und Schleswig-Holstein am Montag

nach einer Sitzung des Aufsichtsrates in Kiel mit. Die Bank bilanzierte zudem nach vorläufigen Zahlen in den ersten neun Monaten im Zuge der Finanzkrise einen Verlust von 360 Millionen Euro.

BERLIN taz Inge P. beschreibt sich als konservative Anlegerin. 2006 habe sie bei der Citibank 20.000 Euro fest angelegt, berichtet die Hamburgerin. Im Februar dieses Jahres sei sie von der Bank angerufen und zu einem Gespräch gebeten worden. Dabei sei ihr ein Wertpapier der US-Pleitebank Lehman Brothers aufgeschwatzt worden. "Ich wusste gar nicht, was Zertifikate sind", sagt sie. Ihr sei erzählt worden, dass es sich um eine sichere Anlage handele. Dass es ein Risiko bis hin zum Totalverlust gebe, habe ihr niemand erklärt. Jetzt habe sie ihr Geld verloren - und die Angelegenheit einer Anwältin übergeben.

Wie Inge P. geht es vielen älteren Kleinanlegern, ist sich Edda Castello von der Hamburger Verbraucherzentrale sicher. 80 Prozent der Lehman-Opfer seien älter als 60 Jahre und eher konservative Anleger. "Die wären nie von allein auf die Idee gekommen, sich Zertifikate zu kaufen." Solche Anleger seien gezielt von der Citibank, der Hamburger Sparkasse und der Postbank angesprochen worden. Ziel sei der Verkauf von Produkten mit hohen Provisionen gewesen. Den Geschädigten bleibe nun nur noch der Klageweg. Dabei gebe es aber rechtliche Hürden.

Um künftig Verbraucher besser vor zweifelhaften Finanzprodukten zu schützen, fordert die Bundesverbraucherzentrale jetzt umfangreiche Maßnahmen. "Wir brauchen eine Umkehr der Beweislast", sagt Verbandschef Gerd Billen. Bislang müssen geschädigte Kunden eine Falschberatung der Bank nachweisen. Billen weiter: "Faule Finanzprodukte dürfen in Deutschland nicht mehr zugelassen werden." Im Vergleich zur Kontrolle der Finanzprodukte sei die Lebensmittelüberwachung geradezu paradiesisch. Die Finanzaufsicht müsse aktiv vor gefährlichen Produkten und Anbietern warnen, so wie die Lebensmittelkontrolleure vor Gammelfleisch warnten. Zudem müsse die Verjährungsfrist von derzeit drei Jahren auf zehn Jahre verlängert werden.

Bei den Verbrauchern ist mittlerweile der Bedarf nach unabhängiger Beratung enorm gestiegen. Innerhalb weniger Tage seien bereits rund 110.000 Anrufe bei einer entsprechenden Telefonauskunft eingegangen, so der Verbraucherverband. Davon hätten nur fünf Prozent entgegengenommen werden können. Billen fordert nun einen Ausbau der unabhängigen Finanzberatung. Dafür stünden derzeit bundesweit nur 4 Millionen Euro jährlich zur Verfügung. Billen: "Wir brauchen dafür aber 40 Millionen Euro."